ANZ利率一夜飞涨0.5%,您是选择静观其变还是打破利率并提前固定?

Posted by: Connie 小宇 in Interest Rates

概述

欢迎回到小宇的频道。

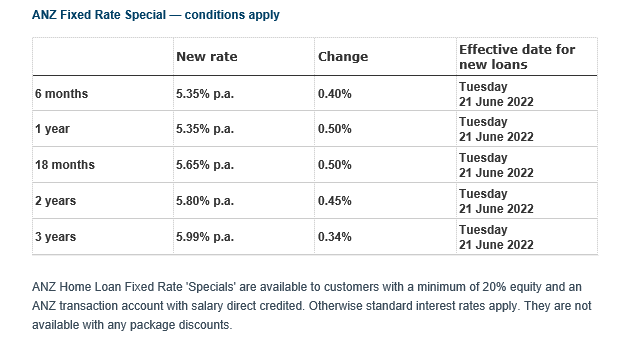

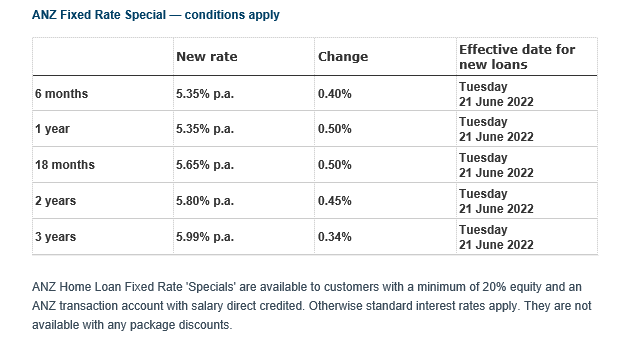

6月20日也就是本周一的上午,ANZ发布了最新的房贷利率,办公室瞬间炸开了锅,因为ANZ发布的最新房贷利率在一夜之间飞涨5%,最低的半年及一年期利率从4.85%直接涨到了5.35%。

利率的涨势如此迅猛,使得很多对于利率和房贷比较敏感的客人接连打电话向我们寻求意见和帮助。大家问得最多的就是:我现在的贷款还没有到期,但眼看着利率越长越高。我到底是等到到期日在固定?还是现在提前打破贷款,马上固定现在的利率呢?

那么今天我们就来讲讲我们的观点,希望能够给您一些启发。

今天的内容分为3部分:

1. 还有较长时间(例如如接近一年或者以上)贷款才到期的客人是否要提前打破?

2. 还有中短期(不到一年时间)贷款到期的客人怎么做?

3. 对于所有人的建议

声明:今天的内容仅代表个人意见,不涉及任何专业投资的指导建议。

还有较长时间到期(一年及以上)

如果您的贷款还有一年或更长的时间才到期,并且持有远低于实时利率的房贷利率,这时去考虑是否现在打破然后重新固定的话,有3点需要大家考虑。

因素一:解约费(break cost)

通常情况下,如果您想要提前与银行解约,会有一个解约费(break cost)存在。但在利息呈上升趋势,客户想固定较高的利率以代替原有的低利率时,那我们可能不需要支付这笔费用,或只需支付非常少的解约费。

这个原因很简单:

如果您原本的利息低于银行的实时利率,那您解约后银行可以把这笔钱以更高的实时利率借给其他人,这对于银行来说是有利的。反过来说,如果您想将高于实时利率的固定利率重新解绑并固定,给银行造成了损失,那么他就会把这部分的亏损转嫁在您的身上,从而收取解约费(Break cost)了。

因此, 当您的固定利率高于现有的实时利率,也就是在利息呈下降趋势时,一般解约费就会存在。 当您的固定利率低于现有的实时汇率,也就是在利息呈上升趋势时,可能不被收取解约费。

在做任何决定之前,可以先通过电话、邮件、网上银行的形式与银行联系,详细询问您的情况是否会被收取解约费(break cost)。

因素二:计算解约并重新固定是否真的帮我们省钱

我们需要计算出提前解约并重新固定更高的利率与保持现有利率哪种情况更划算。假设您目前持有低于3%的利率,如果您提前打破并按照现在的利率固定的话,这中间就产生了2%的差值,那么您要把您这一年多支付2%的花费给考虑进去,这样还是否能够帮您省钱呢?

因素三:您认为未来的利息走向如何?

在判断您是否现在值得去打破并解约这个问题中,最大的不确定因素就是未来的利率。就小宇信贷而言,我们平常紧跟新西兰权威经济学家的观点,参考得比较多的是前BNZ首席经济学家Tony Alexander。他认为这一波加息的最高点是到明年也就是2023年的年底,并且也不会超过6%。如果根据他的想法来判断,您提前多付了2%的利息那么肯定就是不划算的。但由于利率上涨背后的原因非常复杂,没有人真的可以准确预测,所以您对于利率要有自己的观点。

就小宇信贷而言,如果我们使用Tony Alexander的观点作为参照。那么贷款期限在一年或一年后的客人,现在去重新打破并固定也许不是一个非常好的选择。

这里面取决于您现在持有的利率是多少,提前打破产生的差额是多少,也取决于您认为未来到期时利息将会是多少。在这一步骤时,最好能够找您的mortgage adviser帮您review现有贷款情况。Adviser会给您更专业的意见和建议。

还有中短期到期(不到一年)

对于贷款还有几个月就到期的您可能会更难以决定一些,但我们去思考的思路是一样的。首先去考虑打破贷款是否产生break cost,再去计算现在打破重新固定支付的额外利息对比您等贷款到期后再固定,真的省钱了吗?

那么在这里还是建议您来找我们帮您去进行这个计算。因为我们设计了很多计算的工具,可以帮您去计算是否值得去打破贷款。当然计算中会用到很多假设性的因素,比如未来的利率以及您的break cost等。

这里和大家分享一个今天发生的真实案例:

客人的贷款即将在三个月后到期。我们计算出如果在他的贷款到期时,实时利率超过5.3%那么他就值得现在打破。那么我们已知目前ANZ已经率先涨到5.35%了,虽然他不是ANZ的客人,但三个月后其他银行跟进涨到5.3%的可能性是很大的。因此推断出他现在打破利率并重新固定是正确的决定。经过我们的计算就很容易帮您去判断并且做决定,因此我们建议您一定要与贷款顾问联系。

对所有人的建议

与贷款顾问联系还有一个好处就是,我们不仅仅是局限于您现有的银行,我们也会帮您从全盘大局的情况下考虑,除了打破现有固定贷款提前重新固定新的利率止损这个方法之外,有的时候Refinance转其他银行可能也会是一个好的选项。从长远的角度来考虑,这样做可以帮您优化您的贷款结构。从眼前的利益来看,现在很多银行史无前例地都给到了1%的cash back 现金返还,这也是很好的incentive可以变相帮您降低整个贷款的成本。所以我们会根据您的情况来帮您看看是否值得Refinance。

当然Refinance也有一些成本,比如说律师费和估价,以及您现有银行对于贷款所在年数的要求等等。我们会综合所有因素来看,然后给您建议。不仅帮您节省利息,也帮您优化整个贷款结构。所以如果大家有什么疑虑或者在考虑是否应该打破利率重新固定的话,可以随时联系我们,让我们为您做一个全面的评估。

希望今天的内容对您有所帮助,也欢迎您与我们取得联系,我们下期见。

声明:本文中的内容仅供一般情况之用。任何信息,意见,观点和建议,没有考虑个人的特定财务状况或目标,因此,不构成个性化的财务建议。因此,我们建议您在采取任何行动之前向您的贷款顾问寻求建议。

概述

欢迎回到小宇的频道。

6月20日也就是本周一的上午,ANZ发布了最新的房贷利率,办公室瞬间炸开了锅,因为ANZ发布的最新房贷利率在一夜之间飞涨5%,最低的半年及一年期利率从4.85%直接涨到了5.35%。

利率的涨势如此迅猛,使得很多对于利率和房贷比较敏感的客人接连打电话向我们寻求意见和帮助。大家问得最多的就是:我现在的贷款还没有到期,但眼看着利率越长越高。我到底是等到到期日在固定?还是现在提前打破贷款,马上固定现在的利率呢?

那么今天我们就来讲讲我们的观点,希望能够给您一些启发。

今天的内容分为3部分:

1. 还有较长时间(例如如接近一年或者以上)贷款才到期的客人是否要提前打破?

2. 还有中短期(不到一年时间)贷款到期的客人怎么做?

3. 对于所有人的建议

声明:今天的内容仅代表个人意见,不涉及任何专业投资的指导建议。

还有较长时间到期(一年及以上)

如果您的贷款还有一年或更长的时间才到期,并且持有远低于实时利率的房贷利率,这时去考虑是否现在打破然后重新固定的话,有3点需要大家考虑。

因素一:解约费(break cost)

通常情况下,如果您想要提前与银行解约,会有一个解约费(break cost)存在。但在利息呈上升趋势,客户想固定较高的利率以代替原有的低利率时,那我们可能不需要支付这笔费用,或只需支付非常少的解约费。

这个原因很简单:

如果您原本的利息低于银行的实时利率,那您解约后银行可以把这笔钱以更高的实时利率借给其他人,这对于银行来说是有利的。反过来说,如果您想将高于实时利率的固定利率重新解绑并固定,给银行造成了损失,那么他就会把这部分的亏损转嫁在您的身上,从而收取解约费(Break cost)了。

因此, 当您的固定利率高于现有的实时利率,也就是在利息呈下降趋势时,一般解约费就会存在。 当您的固定利率低于现有的实时汇率,也就是在利息呈上升趋势时,可能不被收取解约费。

在做任何决定之前,可以先通过电话、邮件、网上银行的形式与银行联系,详细询问您的情况是否会被收取解约费(break cost)。

因素二:计算解约并重新固定是否真的帮我们省钱

我们需要计算出提前解约并重新固定更高的利率与保持现有利率哪种情况更划算。假设您目前持有低于3%的利率,如果您提前打破并按照现在的利率固定的话,这中间就产生了2%的差值,那么您要把您这一年多支付2%的花费给考虑进去,这样还是否能够帮您省钱呢?

因素三:您认为未来的利息走向如何?

在判断您是否现在值得去打破并解约这个问题中,最大的不确定因素就是未来的利率。就小宇信贷而言,我们平常紧跟新西兰权威经济学家的观点,参考得比较多的是前BNZ首席经济学家Tony Alexander。他认为这一波加息的最高点是到明年也就是2023年的年底,并且也不会超过6%。如果根据他的想法来判断,您提前多付了2%的利息那么肯定就是不划算的。但由于利率上涨背后的原因非常复杂,没有人真的可以准确预测,所以您对于利率要有自己的观点。

就小宇信贷而言,如果我们使用Tony Alexander的观点作为参照。那么贷款期限在一年或一年后的客人,现在去重新打破并固定也许不是一个非常好的选择。

这里面取决于您现在持有的利率是多少,提前打破产生的差额是多少,也取决于您认为未来到期时利息将会是多少。在这一步骤时,最好能够找您的mortgage adviser帮您review现有贷款情况。Adviser会给您更专业的意见和建议。

还有中短期到期(不到一年)

对于贷款还有几个月就到期的您可能会更难以决定一些,但我们去思考的思路是一样的。首先去考虑打破贷款是否产生break cost,再去计算现在打破重新固定支付的额外利息对比您等贷款到期后再固定,真的省钱了吗?

那么在这里还是建议您来找我们帮您去进行这个计算。因为我们设计了很多计算的工具,可以帮您去计算是否值得去打破贷款。当然计算中会用到很多假设性的因素,比如未来的利率以及您的break cost等。

这里和大家分享一个今天发生的真实案例:

客人的贷款即将在三个月后到期。我们计算出如果在他的贷款到期时,实时利率超过5.3%那么他就值得现在打破。那么我们已知目前ANZ已经率先涨到5.35%了,虽然他不是ANZ的客人,但三个月后其他银行跟进涨到5.3%的可能性是很大的。因此推断出他现在打破利率并重新固定是正确的决定。经过我们的计算就很容易帮您去判断并且做决定,因此我们建议您一定要与贷款顾问联系。

对所有人的建议

与贷款顾问联系还有一个好处就是,我们不仅仅是局限于您现有的银行,我们也会帮您从全盘大局的情况下考虑,除了打破现有固定贷款提前重新固定新的利率止损这个方法之外,有的时候Refinance转其他银行可能也会是一个好的选项。从长远的角度来考虑,这样做可以帮您优化您的贷款结构。从眼前的利益来看,现在很多银行史无前例地都给到了1%的cash back 现金返还,这也是很好的incentive可以变相帮您降低整个贷款的成本。所以我们会根据您的情况来帮您看看是否值得Refinance。

当然Refinance也有一些成本,比如说律师费和估价,以及您现有银行对于贷款所在年数的要求等等。我们会综合所有因素来看,然后给您建议。不仅帮您节省利息,也帮您优化整个贷款结构。所以如果大家有什么疑虑或者在考虑是否应该打破利率重新固定的话,可以随时联系我们,让我们为您做一个全面的评估。

希望今天的内容对您有所帮助,也欢迎您与我们取得联系,我们下期见。

声明:本文中的内容仅供一般情况之用。任何信息,意见,观点和建议,没有考虑个人的特定财务状况或目标,因此,不构成个性化的财务建议。因此,我们建议您在采取任何行动之前向您的贷款顾问寻求建议。

Archive

- February 2026 (1)

- December 2025 (1)

- October 2025 (1)

- August 2025 (2)

- July 2025 (1)

- June 2025 (2)

- April 2025 (1)

- October 2024 (1)

- July 2024 (1)

- June 2024 (1)

- April 2024 (1)

- January 2024 (1)

- December 2023 (1)

- November 2023 (3)

- October 2023 (3)

- September 2023 (3)

- August 2023 (2)

- July 2023 (4)

- June 2023 (2)

- May 2023 (5)

- April 2023 (4)

- March 2023 (2)

- February 2023 (3)

- November 2022 (4)

- October 2022 (1)

- September 2022 (2)

- August 2022 (1)

- July 2022 (4)

- June 2022 (2)

- April 2022 (1)

- March 2022 (3)

- February 2022 (1)

- December 2021 (3)

- November 2021 (3)

- October 2021 (3)

- September 2021 (3)

- August 2021 (2)

- July 2021 (2)

- June 2021 (2)

- May 2021 (3)

- April 2021 (3)

- March 2021 (3)

- February 2021 (4)

- January 2021 (3)

- December 2020 (3)

- November 2020 (4)

- October 2020 (3)

- September 2020 (2)

- August 2020 (2)

- July 2020 (5)

- June 2020 (3)

- May 2020 (3)

- April 2020 (4)

- March 2020 (4)

- February 2020 (3)

- January 2020 (3)

- December 2019 (1)

- November 2019 (4)

- October 2019 (5)

- September 2019 (4)

- August 2019 (4)

- July 2019 (5)

- June 2019 (4)

- May 2019 (5)

- April 2019 (3)

- March 2019 (5)

- February 2019 (3)

- January 2019 (1)

- November 2018 (1)

- October 2018 (1)

- January 2018 (4)