如何分散资产风险,并且每年省下近900刀的税?

Posted by: Connie小宇 in 房产投资

在今天的小宇频道里,小宇用一个真实的案例,和大家聊聊我们是如何帮助客人构架良好的贷款结构,客人不必卖房就能贷款买新房,同时还能最小化银行对他们房产的控制,并且每年省下近900刀的税收。

如何分散资产风险,且每年省下近900刀的税?

视频时间轴

1. 不用售卖现有的房产,就能贷款买新房?-- 02:05

2. 如何通过top up投资房贷款,转移部分自住房贷款至投资房贷款,以每年节省近900刀的税收 -- 05:21

一对夫妇,家庭年收入25万纽币,并且有一位正在上中学的孩子。

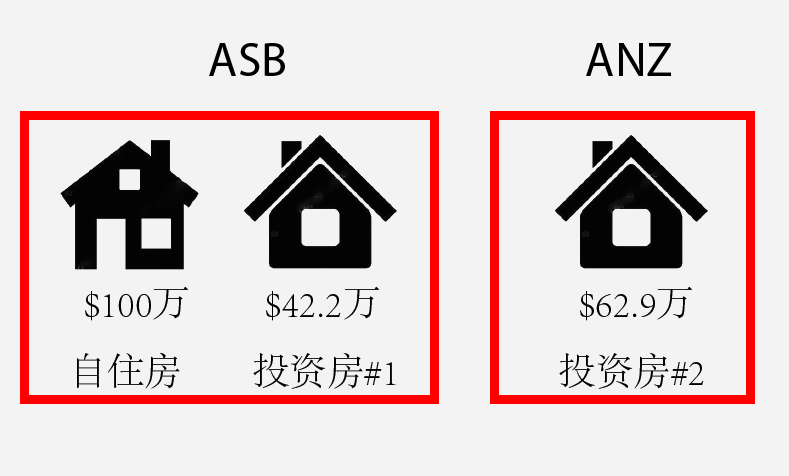

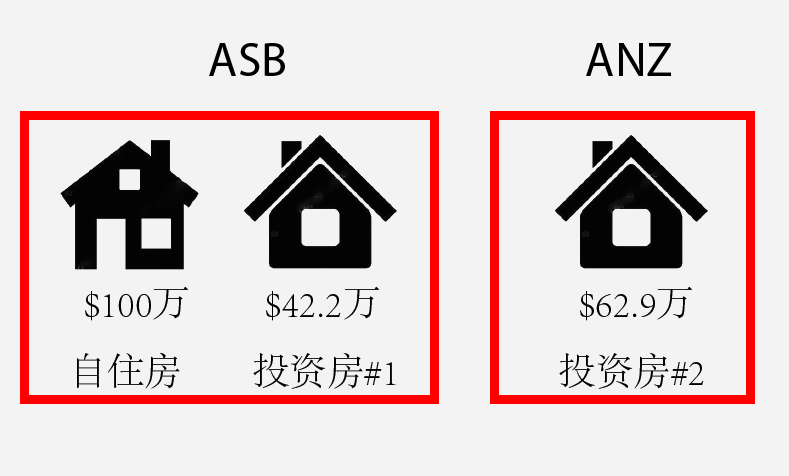

两年前,他们在新西兰有一套自住房和一套投资房,贷款全都放在ASB。当时他们找到了小宇信贷,想再买一套投资房。

当时小宇为客人在ANZ借到了第二套投资房的70%,还剩36万的贷款要还。

而剩下的30%,小宇利用了客人在ASB自住房和投资房的房产净值(equity) top up,作为购买新的投资房的首付。

这样一来,购买投资房时,实现了100%的贷款,不用靠慢慢攒钱存够首付来买房了。

当时客人有些惊喜,因为他们以为要接着在ASB继续贷款买投资房,因为第一套投资房也是在ASB贷款的。

但如果真的把所有的自住房和投资房都放在同一家银行,会留下很多隐患。所以小宇当时为客人在其他银行(ANZ)借了70%,分散风险。

两年后,客人再次重新找到了小宇。

不用售卖现有的房产,就能贷款买新房?

现在,这对客人又重新找到小宇:

“我们看上了一套120万的房子,想把手上100万的自住房卖掉,来买这套更大的房子”

小宇问了客人两个问题:

第一,“买房预算是多少?会不会超过120万?”

第二,“为什么打算卖房呢?”小宇这么问是因为,有些客人觉得自己如果不卖房,便无法贷款买房。但有时,即使不卖房,也可以实现贷款买房。

客人告诉小宇,买房预算不会超过120万。他们之所以想要卖房,是担心如果不卖房就无法贷款买120万的房。由于他们房子的区域不适合投资,早晚都会把房子卖了,如果真能不用卖房就能贷款的话,他们就可以多花点时间把房子卖个好价格,而不用急着现在卖房。

小宇分析了客人的情况后,发现客人确实不用卖掉现有的自住房,也够贷款。

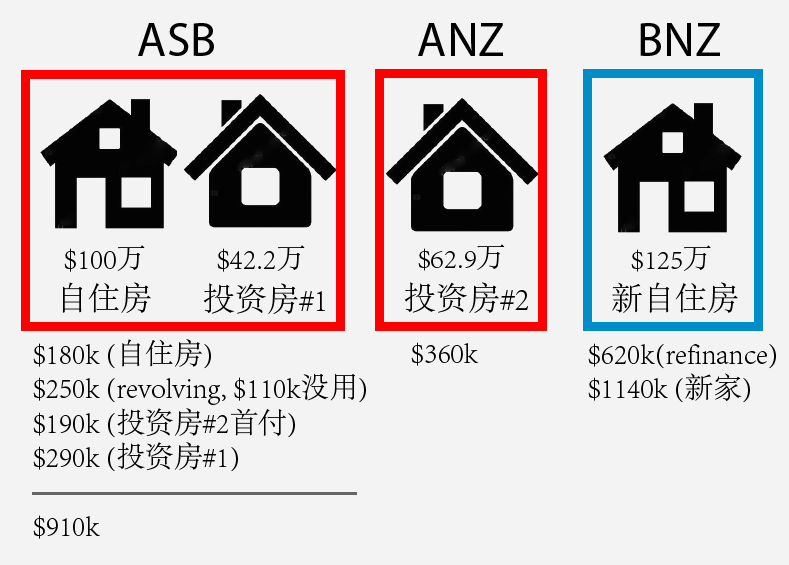

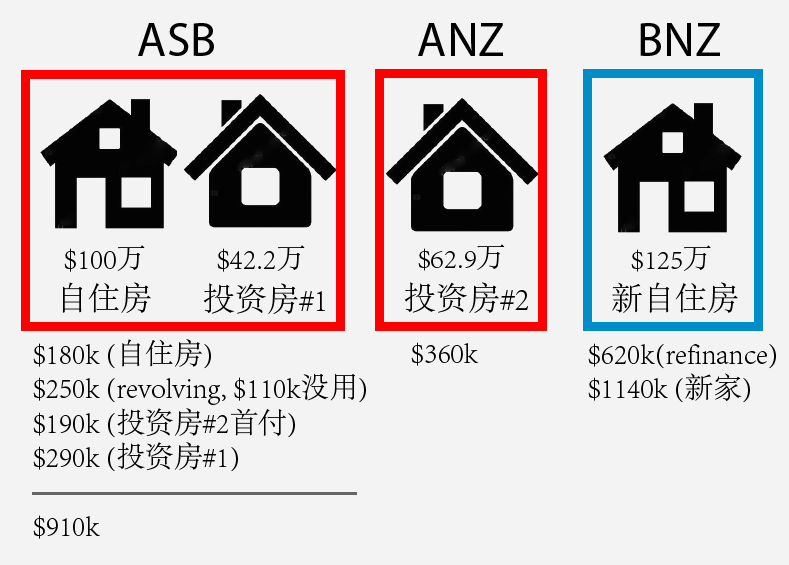

目前客人在ASB银行共有91万的贷款:

— 29万第一套投资房的贷款

— 18万现有自住房贷款

— 25万自住房上的revolving(循环信用贷款),其中11万的额度还没有使用

— 19万买第二套投资房的首付贷款

小宇通常建议客人要把房贷分散在不同的银行,以分散风险。尤其是自住房,要尽量避免和其他房子放在同一家银行。

当我们计算客人的贷款能力时,发现客人从BNZ银行那里能贷出最多,是114万。再加上客人之前还没有使用的11万revolving额度,这样总共能贷出125万,还超出了客人的预期。

如何通过top up投资房贷款,转移部分自住房贷款至投资房贷款,以每年节省近900刀的税收

至于equity还是得从原有的自住房里来,目前现有自住房上共有62万的贷款(18万+25万+19万),所以我们得把原有的自住房refinance转到BNZ。

这样一来,在BNZ共有176万的贷款:

— 62万refinance的贷款

— 114万新自住房的贷款

由于原有自住房上62万的贷款和新的自住房都放在了同一家银行,如果客人要把原有的自住房(100万)卖了,留下现有的自住房(125万),那么客人能留下125万的80%作为贷款的部分(100万),剩下的76万的贷款需要还清。

这意味着原有自住房上的贷款都需要还清,包括:18万现有自住房贷款,25万自住房上的revolving,以及为了买第二套投资房所贷的19万。

这里注意,如果把这19万的投资房贷款还清,那么这笔贷款的目的就从原本的投资房贷款变成了自住房贷款,这就意味着要交更多的税收。

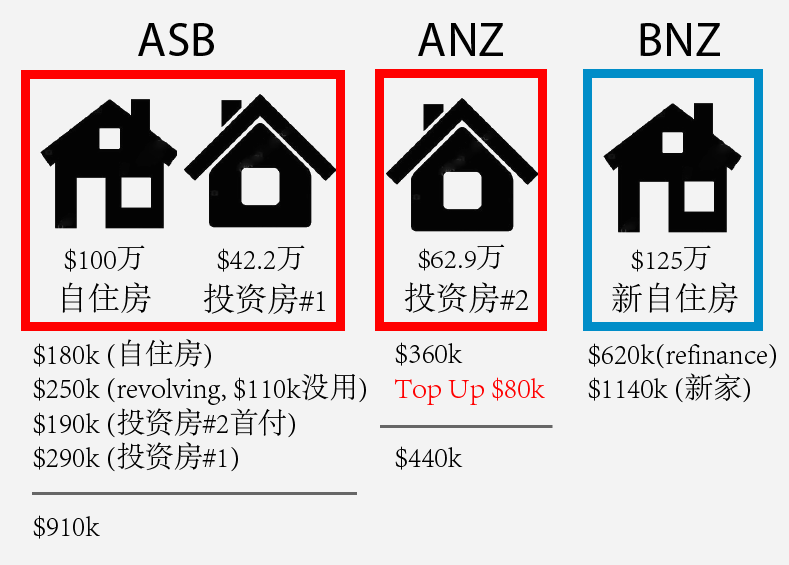

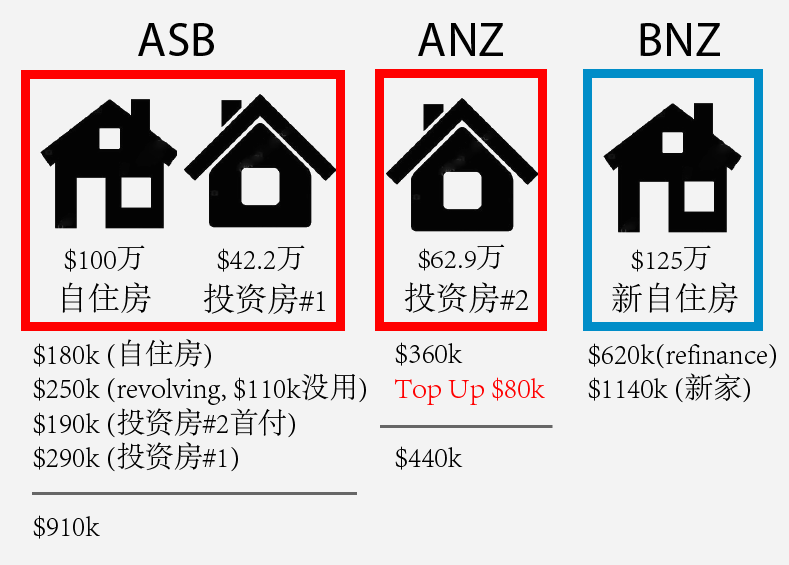

而客人的第二套投资房已经增值了,从两年前的五十几万,涨到了62万9。按照目前的房产市值,客人还能top up(增加贷款额度)8万,这样,第二套投资房上的贷款就从原来的36万,增加到了44万。

通过在第二套投资房上top up了8万的贷款,就不必再把原本所有19万的贷款全部转走,而是转11万投资房的贷款变成自住房,保留8万的投资房贷款。目前新西兰银行贷款利息一年在3.4%左右,这8万的贷款会产生2720刀的利息(8万x 3.4%),根据客人33%的税率来算,一年下来可以为他们节省近900刀(2720 x33%)的税收。

最后,我们来整理一下思路:

为了能让客人在不卖房的情况下还能再贷款买新的房子,我们选定了去BNZ贷款买新房。这个前提是,在ANZ从第二套投资房贷款上top up 8万,同时把第二套投资房所贷的19万还进去8万,这样就剩下11万投资房的贷款转为自住房贷款。接着再把ASB自住房的贷款refinance到BNZ,就实现了不需要卖房也能贷款125万买新的自住房。之后如果把老房子卖了,新的自住房上留着8成,也就是100万的贷款,这100万其中还包含一部分revolving,因为客人通过卖房手上还能留有一点现金,这样一来,客人手上真正的贷款是比较少的。

当客人告诉我们要做什么时,我们会询问客人为什么要这么做的原因——以便从源头帮助到客人,在这个案例里,帮助到客人不必卖房就能再贷款买房。

我们把客人的贷款分散在三个不同的银行,ASB,ANZ和BNZ ——最小化银行对抵押房产的控制

把原本需要交税的19万投资房贷款部分转移了8万,只剩下11万的贷款利息需要交税——每年节省近900刀的税收

把售房所得的钱设置成revolving——帮助客人减少利息,同时增加贷款灵活性(因为revolving的钱可以随时支配)

有时不同的贷款broker能给你贷出的钱可能相差并不大,但是我们非常擅长构建最适合你的贷款结构,为你实现长远的利益最大化,包括保护财产,节省利息,节省税收等等。

声明:本文中的内容仅供一般情况之用。任何信息,意见,观点和建议,没有考虑个人的特定财务状况或目标,因此,不构成个性化的财务建议。因此,我们建议您在采取任何行动之前向您的贷款顾问寻求建议。

点击这里联系我们

也可长按扫描下方二维码联系我们

小宇其他相关博客推荐

新西兰自住房转投资房,如何避免多交上千刀的税?

剪不断理还乱:小心你的贷款结构拖累了你

新西兰自住房转投资房,如何保护资产和避免多交税?

在今天的小宇频道里,小宇用一个真实的案例,和大家聊聊我们是如何帮助客人构架良好的贷款结构,客人不必卖房就能贷款买新房,同时还能最小化银行对他们房产的控制,并且每年省下近900刀的税收。

如何分散资产风险,且每年省下近900刀的税?

视频时间轴

1. 不用售卖现有的房产,就能贷款买新房?-- 02:05

2. 如何通过top up投资房贷款,转移部分自住房贷款至投资房贷款,以每年节省近900刀的税收 -- 05:21

一对夫妇,家庭年收入25万纽币,并且有一位正在上中学的孩子。

两年前,他们在新西兰有一套自住房和一套投资房,贷款全都放在ASB。当时他们找到了小宇信贷,想再买一套投资房。

当时小宇为客人在ANZ借到了第二套投资房的70%,还剩36万的贷款要还。

而剩下的30%,小宇利用了客人在ASB自住房和投资房的房产净值(equity) top up,作为购买新的投资房的首付。

这样一来,购买投资房时,实现了100%的贷款,不用靠慢慢攒钱存够首付来买房了。

当时客人有些惊喜,因为他们以为要接着在ASB继续贷款买投资房,因为第一套投资房也是在ASB贷款的。

但如果真的把所有的自住房和投资房都放在同一家银行,会留下很多隐患。所以小宇当时为客人在其他银行(ANZ)借了70%,分散风险。

两年后,客人再次重新找到了小宇。

不用售卖现有的房产,就能贷款买新房?

现在,这对客人又重新找到小宇:

“我们看上了一套120万的房子,想把手上100万的自住房卖掉,来买这套更大的房子”

小宇问了客人两个问题:

第一,“买房预算是多少?会不会超过120万?”

第二,“为什么打算卖房呢?”小宇这么问是因为,有些客人觉得自己如果不卖房,便无法贷款买房。但有时,即使不卖房,也可以实现贷款买房。

客人告诉小宇,买房预算不会超过120万。他们之所以想要卖房,是担心如果不卖房就无法贷款买120万的房。由于他们房子的区域不适合投资,早晚都会把房子卖了,如果真能不用卖房就能贷款的话,他们就可以多花点时间把房子卖个好价格,而不用急着现在卖房。

小宇分析了客人的情况后,发现客人确实不用卖掉现有的自住房,也够贷款。

目前客人在ASB银行共有91万的贷款:

— 29万第一套投资房的贷款

— 18万现有自住房贷款

— 25万自住房上的revolving(循环信用贷款),其中11万的额度还没有使用

— 19万买第二套投资房的首付贷款

小宇通常建议客人要把房贷分散在不同的银行,以分散风险。尤其是自住房,要尽量避免和其他房子放在同一家银行。

当我们计算客人的贷款能力时,发现客人从BNZ银行那里能贷出最多,是114万。再加上客人之前还没有使用的11万revolving额度,这样总共能贷出125万,还超出了客人的预期。

如何通过top up投资房贷款,转移部分自住房贷款至投资房贷款,以每年节省近900刀的税收

至于equity还是得从原有的自住房里来,目前现有自住房上共有62万的贷款(18万+25万+19万),所以我们得把原有的自住房refinance转到BNZ。

这样一来,在BNZ共有176万的贷款:

— 62万refinance的贷款

— 114万新自住房的贷款

由于原有自住房上62万的贷款和新的自住房都放在了同一家银行,如果客人要把原有的自住房(100万)卖了,留下现有的自住房(125万),那么客人能留下125万的80%作为贷款的部分(100万),剩下的76万的贷款需要还清。

这意味着原有自住房上的贷款都需要还清,包括:18万现有自住房贷款,25万自住房上的revolving,以及为了买第二套投资房所贷的19万。

这里注意,如果把这19万的投资房贷款还清,那么这笔贷款的目的就从原本的投资房贷款变成了自住房贷款,这就意味着要交更多的税收。

而客人的第二套投资房已经增值了,从两年前的五十几万,涨到了62万9。按照目前的房产市值,客人还能top up(增加贷款额度)8万,这样,第二套投资房上的贷款就从原来的36万,增加到了44万。

通过在第二套投资房上top up了8万的贷款,就不必再把原本所有19万的贷款全部转走,而是转11万投资房的贷款变成自住房,保留8万的投资房贷款。目前新西兰银行贷款利息一年在3.4%左右,这8万的贷款会产生2720刀的利息(8万x 3.4%),根据客人33%的税率来算,一年下来可以为他们节省近900刀(2720 x33%)的税收。

最后,我们来整理一下思路:

为了能让客人在不卖房的情况下还能再贷款买新的房子,我们选定了去BNZ贷款买新房。这个前提是,在ANZ从第二套投资房贷款上top up 8万,同时把第二套投资房所贷的19万还进去8万,这样就剩下11万投资房的贷款转为自住房贷款。接着再把ASB自住房的贷款refinance到BNZ,就实现了不需要卖房也能贷款125万买新的自住房。之后如果把老房子卖了,新的自住房上留着8成,也就是100万的贷款,这100万其中还包含一部分revolving,因为客人通过卖房手上还能留有一点现金,这样一来,客人手上真正的贷款是比较少的。

当客人告诉我们要做什么时,我们会询问客人为什么要这么做的原因——以便从源头帮助到客人,在这个案例里,帮助到客人不必卖房就能再贷款买房。

我们把客人的贷款分散在三个不同的银行,ASB,ANZ和BNZ ——最小化银行对抵押房产的控制

把原本需要交税的19万投资房贷款部分转移了8万,只剩下11万的贷款利息需要交税——每年节省近900刀的税收

把售房所得的钱设置成revolving——帮助客人减少利息,同时增加贷款灵活性(因为revolving的钱可以随时支配)

有时不同的贷款broker能给你贷出的钱可能相差并不大,但是我们非常擅长构建最适合你的贷款结构,为你实现长远的利益最大化,包括保护财产,节省利息,节省税收等等。

声明:本文中的内容仅供一般情况之用。任何信息,意见,观点和建议,没有考虑个人的特定财务状况或目标,因此,不构成个性化的财务建议。因此,我们建议您在采取任何行动之前向您的贷款顾问寻求建议。

点击这里联系我们

也可长按扫描下方二维码联系我们

小宇其他相关博客推荐

新西兰自住房转投资房,如何避免多交上千刀的税?

剪不断理还乱:小心你的贷款结构拖累了你

新西兰自住房转投资房,如何保护资产和避免多交税?

Archive

- February 2026 (1)

- December 2025 (1)

- October 2025 (1)

- August 2025 (2)

- July 2025 (1)

- June 2025 (2)

- April 2025 (1)

- October 2024 (1)

- July 2024 (1)

- June 2024 (1)

- April 2024 (1)

- January 2024 (1)

- December 2023 (1)

- November 2023 (3)

- October 2023 (3)

- September 2023 (3)

- August 2023 (2)

- July 2023 (4)

- June 2023 (2)

- May 2023 (5)

- April 2023 (4)

- March 2023 (2)

- February 2023 (3)

- November 2022 (4)

- October 2022 (1)

- September 2022 (2)

- August 2022 (1)

- July 2022 (4)

- June 2022 (2)

- April 2022 (1)

- March 2022 (3)

- February 2022 (1)

- December 2021 (3)

- November 2021 (3)

- October 2021 (3)

- September 2021 (3)

- August 2021 (2)

- July 2021 (2)

- June 2021 (2)

- May 2021 (3)

- April 2021 (3)

- March 2021 (3)

- February 2021 (4)

- January 2021 (3)

- December 2020 (3)

- November 2020 (4)

- October 2020 (3)

- September 2020 (2)

- August 2020 (2)

- July 2020 (5)

- June 2020 (3)

- May 2020 (3)

- April 2020 (4)

- March 2020 (4)

- February 2020 (3)

- January 2020 (3)

- December 2019 (1)

- November 2019 (4)

- October 2019 (5)

- September 2019 (4)

- August 2019 (4)

- July 2019 (5)

- June 2019 (4)

- May 2019 (5)

- April 2019 (3)

- March 2019 (5)

- February 2019 (3)

- January 2019 (1)

- November 2018 (1)

- October 2018 (1)

- January 2018 (4)